• Odtwarzaczy video i kolorowych TV.

• Kuchenek mikrofalowych i innego sprzQtu gospodarstwa domowego

• Samochodow osobowych

• Wykupu mieszkan na wlasnosc

• D omow j ednorodzinnych.

Etapy te sq typowe dla wzrostu dochodow gospodarstw domowych w dojsciu do

gospodarki rynkowej.

Ogolna sytuacja gospodarcza w Polsce sprzyja natomiast rozwojowi

oszczçdnosci indywidualnych. Poniewaz, jak wynika z danych empirycznych,

poziom oszczçdnosci w skali gospodarki jest rosn¾c¾ funkcjQ dochodu, nalezy

odnotowac fakt, ze w Polsce PKB per capita, wedlug parytetu sily nabywczej w

cenach stalych, rosnie nieprzerwanie od 1992 r. i do 2006 r. zwiçkszyl siQ z 5,7

tys. dolarow do 13,8 tys. dolarow (IMF 2006). Ten wzrost znajduje to

odzwierciedlenie w wiçkszej zamoznosci spoleczenstwa oraz mozliwosciach w

zakresie oszczçdzania. Struktura oszczçdnosci, czyli udzial roznych form

inwestowania w calkowitej masie oszczçdnosci, jest rozny w kazdym kraju.

Zalezy nie tylko od preferencji jego mieszkancow ale i od rozwoju sektora

finansowego w danym kraju. Rola sektora bankowego w systemie finansowym

Polski jest znaczqca. Aktywa bankow pokrywajq 80% calkowitych aktywow

sektora finansowego. Najbardziej znaczQca czçsc oszczçdnosci Polakow

tradycyjnie jest zgromadzona na Iokatach terminowych w bankach[3].

И

OszczQdnosci

podmiotow

gospodarczych. Polska

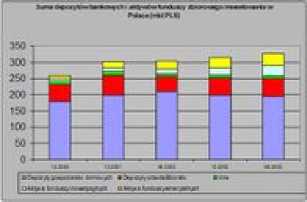

Poziom depozytow bankowych w okresie od konca 2000 r. do konca czerwca

2002 r. wzrastal z poziomu 179,0 mld PLN do 209,5 mld PLN. Od tego

momentu obserwuje siQ obnizanie poziomu depozytow i przeplyw czQsci

oszczQdnosci w kierunku funduszy inwestycyjnych. Okresowe wahania

atrakcyjnosci lokat bankowych czy tez wiQkszej atrakcyjnosci innych sposobow

lokowania naklada sie ma wzrastajqcy poziom lokat zwiqzany ze wzrostem

poziomu oszczQdnosci. Inne niz banki rodzaje instytucji finansowych zaczQly siQ

silnie rozwijac siQ w Polsce od polowy lat 90-tych. Przykladem tego mogq byc

fundusze inwestycyjne, ktore praktycznie w historii naszego kraju nie istnialy

More intriguing information

1. The name is absent2. Monopolistic Pricing in the Banking Industry: a Dynamic Model

3. The name is absent

4. PRIORITIES IN THE CHANGING WORLD OF AGRICULTURE

5. Imperfect competition and congestion in the City

6. The geography of collaborative knowledge production: entropy techniques and results for the European Union

7. Conflict and Uncertainty: A Dynamic Approach

8. An Estimated DSGE Model of the Indian Economy.

9. Housing Market in Malaga: An Application of the Hedonic Methodology

10. Gender stereotyping and wage discrimination among Italian graduates